Ethena 是歷史上增長最快的 DeFi 產品。短短幾個月內,其收益型穩定幣的規模就達到了 30 億美元,自創立以來,沒有其他穩定幣的增長速度能與 USDe 相媲美。Ethena 故事的第一章聚焦於打造安全且優異的穩定幣。它經受住了極端市場波動的考驗,毫無疑問,現在正瞄準穩定幣領域最大對手 —— 市值 1600 億美元的 Tether。

Ethena 從「DeFi 原生穩定幣」轉變為具有優秀價值主張,以及顯著改善分銷渠道的合規穩定幣。USTb 的推出、貝萊德財政產品的最新參與以及利率的下降,都為 Ethena 創造了有利條件,使其現在處於領先地位,這些條件有望使 USDe 成為加密貨幣領域的主流穩定幣。

由於市場存在諸多效率低下的問題,你現在有機會以 WIF 市值四分之一的價格,買入加密貨幣領域最大垂直領域裡最強勢並崛起的標的。

現存元敘事

這一週期一直由 Meme 主導。市場已經認識到,為那些估值離譜、遠超大多 VC 成本的不靠譜專案代幣買單,是一場被操縱的遊戲。相反,我們完全接受了更加自由開放的 Meme 遊戲。Meme 相對於其他山寨幣的持續優異表現,導致一些人認為這是「金融虛無主義」—— 為了追求敘事而無視所有基本面。雖然這是過去兩年中加密貨幣領域最賺錢的交易,但它已經變得越來越普遍,甚至使 Meme 獲得了前所未有的關注度。

隨著市場沉醉於 Meme 的狂熱之中,它逐漸忘卻了所有市場都會傳授的永恆教訓:最火熱的投機,總是建立在一絲真相的基礎之上。

Meme 的崛起主要是加密貨幣原生市場、由散戶主導的現象。這些散戶參與者忘記的是,長期以來表現最出色的流動性資產,總是建立在基本面層面的拋物線式增長之上。

這是因為,只有基本面錨點才能為所有加密貨幣原生資本池(散戶、對衝基金、自營交易基金、僅做多長倉的流動性基金)提供一個謝林點(即所有參與者共同認可的一個關鍵點或均衡點)。

這就是本週期中 Solana 故事的縮影,那些在 2023 年初就關注開發者參與度的投資者能夠形成關於 Solana 生態系統增長的基本面論點,並在隨後一年內享受到幾乎 10 倍的估值增長。

你可能還記得 Axie Infinity 流動性飆升 500 倍,以及他們在市場狂熱巔峰時吸引了數百萬玩家。另一個耳熟能詳的例子是 Luna 的 400 億美元 UST 在全球流通,如果你在 18 個月內從低點買入 Luna 並正確評估了螺旋式下跌的風險而及時退出,本可以實現 1000 倍的收益。

儘管金融虛無主義是本週期的主要趨勢,但有人可能會認為,正是當前風投專案缺乏強大產品市場契合度(PMF)的現象,才導致了這種扭曲的共識觀點。然而,只需要一個專案就能讓大眾再次擁有夢想。

我相信 Ethena 是本週期中最有可能佔據這一位置的強勢候選者。

基本面

在考慮穩定幣時,真正重要的其實只有兩件事。

價值主張 —— 你為什麼應該持有它?

Ethena 產品和價值主張相當簡單。存入 1 美元,你將獲得一個由質押的 ETH 和以太坊空頭部位組成的 delta 中性倉位,並賺取收益。在假設資金費率正常化的情況下,sUSDe 提供瞭如今穩定幣中最高的可持續收益率(10-13% 的年化收益率)。這一實質性的價值主張使得 Ethena 成為歷史上增長最快的穩定幣,在短短 7 個月內達到了 37 億美元的 TVL 峰值,現在資金費率下降後穩定在 25 億美元左右。

這裡提到的「delta 中性倉位」是指一種投資策略,旨在通過同時持有某種資產的多頭和空頭部位來抵消價格變動的影響,從而保持倉位的市場價值相對穩定。Ethena 的案例中,這種策略是通過質押 ETH(多頭)和持有 ETH 的空頭部位來實現的,目的是在保持倉位價值相對穩定的同時賺取收益。

sUSDe 作為 Ethena 發行的穩定幣,通過提供高收益率吸引了大量使用者,從而實現了快速增長。然而需要注意的是,高收益率往往伴隨著一定風險,投資者在追求高收益的同時也應該關注潛在的風險因素。此外,資金費率的變動也會對穩定幣的收益率和總鎖倉量產生影響。

一眼望去,很明顯 sUSDe 在加密貨幣領域是無可爭議的高收益之王。為什麼今天你還會持有 Tether 而放棄你美元可能獲得的所有收益呢?很可能是因為 Tether 最容易獲取且流動性最強。這就引出了我們的第二點……

分銷 —— 獲取並使用它作為貨幣有多容易?

在啟動任何新的穩定幣時,分發渠道是決定其採用率的最重要因素。USDT 是今天排名第一的穩定幣,因為它是每個中心化交易所上任何市場的基準貨幣。這本身就是一個巨大的護城河,新興穩定幣要開始佔據市場份額還需要數年時間。

然而,USDe 卻做到了。在 Bybit 的支援下,它已成為第二大中心化交易所上可供使用者使用的穩定幣,且該平臺內嵌了自動產生收益的功能。這使使用者能夠獲取一種更優質的穩定幣抵押品,而不會增加額外的摩擦。

迄今為止,沒有其他去中心化穩定幣被任何主要中心化交易所接納,這足以說明這一成就是多麼難得。

當前存放在中心化交易所的穩定幣總量約為 386 億美元,是 USDe 當前供應量的 15 倍。即便只有 20%(一小部分)的供應量決定認為在 USDe 上賺取 5-10% 的收益比放棄它更划算,這也將意味著 USDe 的可服務市場從此處開始將幾乎增長 4 倍。現在,想像一下當所有主要中心化交易所都將 USDe 作為抵押品時會發生什麼?

催化劑 1:利率的結構性下降

自 Ethena 創立以來,sUSDe 相對於美國聯準會基金利率的相對收益溢價平均達到了 5-8%。這一結構性優勢使得在 Ethena 推出後的前 9 個月內,數十億美元的尋求收益的加密貨幣資本流入了 Ethena。

鮑威爾在 9 月份將美國聯準會基金利率下調 50 個基點,標誌著全球無風險利率長期下降的開始。目前的點陣圖估計,美國聯準會基金利率將穩定在 3% 至 3.5% 之間,這意味著在未來 24 個月內,利率將下降約 2%。

然而,這與 Ethena 的收益來源無關。事實上,可以認為這對融資利率有積極的間接涓滴效應(市場上漲 -> 風險回報 -> 槓桿需求增加 -> 融資利率上升)。

當這些因素結合在一起時,這種強大的組合使得利差飆升,這正是 Ethena 產品的真正價值所在。

當融資利率下降時

基準收益溢價從約 10% 降至 2%

USDe 供應量相對美債的收益利差極為敏感

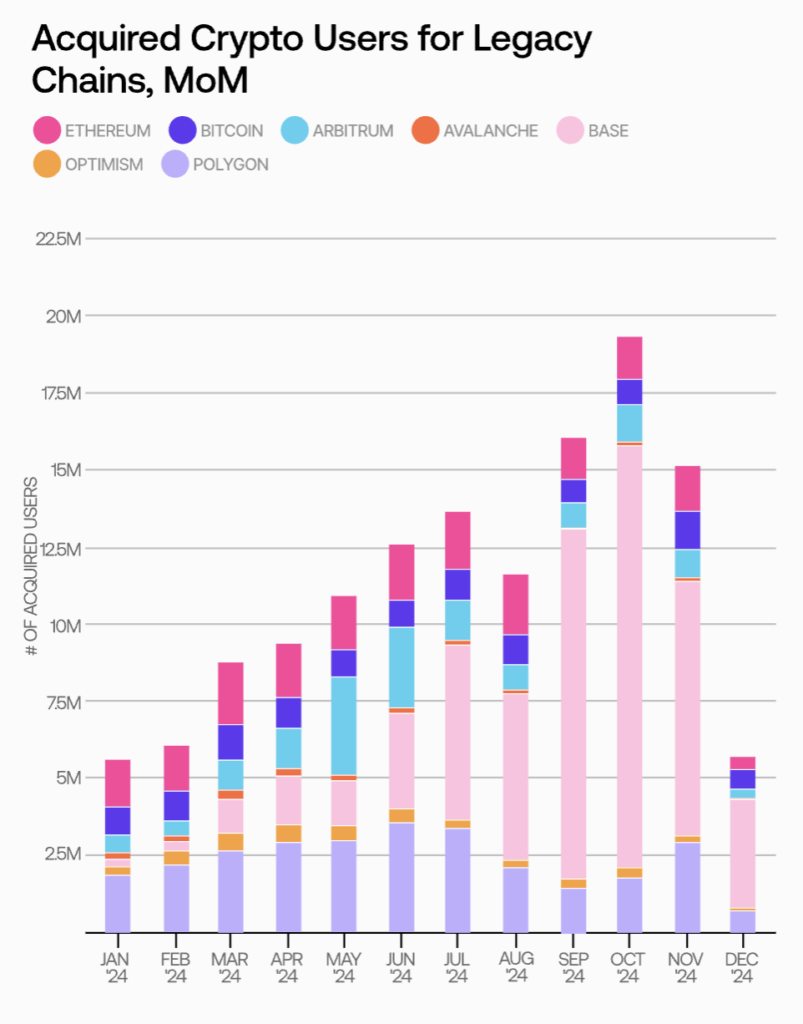

參考上述兩張圖表,很明顯,市場對 USDe 的需求相對於美國國債的收益溢價極為敏感。在收益溢價升高的前六個月裡,USDe 的供應量急劇增加。隨著溢價的減少,對 USDe 的需求自然也逐漸減弱。

根據這些歷史資料,我有信心,一旦收益溢價迴歸,USDe 的增長將會重新加速。重要的是,這一順風因素不僅容易被大多數市場參與者理解,而且對他們來說也很有吸引力。

隨著時間的推移,我預計這將顯著提升 Ethena 在市場中的知名度,就像 2021 年 DeFi 收益開始下降時,Luna 和 UST 憑藉 Anchor 中 UST 的 20% 保證而佔據主導地位一樣。

催化劑 2:USTb

USTb 於兩週前首次推出,在我看來,它絕對是個能極大推動 USDe 普及的遊戲規則改變者。

USTb 的簡要概述如下:

- 由貝萊德和 Securitize 提供 100% 支援的穩定幣

- 與其他從國庫券中獲取收益的穩定幣功能完全相同,且無需額外的託管方 / 對手方風險

- 可以成為 USDe 的一個子集,這樣,在傳統金融收益大於加密貨幣收益的情況下,sUSDe 持有者可以獲得國庫券收益

市場對此並未給予足夠的重視,因為在 USTb 推出後,假設你對像幣安這樣的交易所不會倒閉感到放心(即使它們真的倒閉,USDe 也不會歸零,因為它由 BTC 和 stETH 全額抵押),那麼在加密貨幣領域,除了 USDe 之外,沒有任何理由持有其他穩定幣。

最壞的情況是,你獲得的收益與競爭對手相似,而如果不是這樣,你會根據市場的風險偏好獲得相應的收益。

通過將 USTb 融入後端,sUSDe 的收益波動性現在得到了顯著平滑,從而消除了關於 Ethena 在熊市中缺乏可持續收益的最大質疑點。降低收益波動性也增加了未來中心化交易所整合的可能性。

在這兩種催化劑的作用下,Ethena 的穩定幣包羅永珍,如今它在市場上壓倒所有的競爭對手。

代幣經濟學:優勢、劣勢與機遇

VC 幣的一大弊端是,如果你持有代幣的時間足夠長,你自然會成為早期投資者、團隊和其他獲得代幣獎勵的利益相關者的退出流動性來源。僅憑這一點,整個市場就已經完全放棄了本週期內加密貨幣領域所見證的最 PMF 的專案,轉而青睞純粹的 Meme 幣。

Ethena 與 通常的 VC 幣沒有什麼不同。自高點以來,由於釋出估值高和空投供應進入市場,ENA 下跌了~80%。這 6 個月裡,第 1 季空投已經完全解鎖,7.5 億枚代幣已經上市。這些解鎖加上對槓桿需求的減少,最終粉碎了 ENA 的敘事,這也是如今沒有人擁有 ENA 的原因,也是我強烈懷疑重新估值會相當劇烈的理由。

那麼,為什麼現在你應該考慮這個「邪惡」的 VC 幣呢?答案很簡單 —— 在接下來的 6 個月裡,流入市場的 ENA 數量將大幅減少,這將極大地緩解賣盤壓力。昨天,第一批代幣已經釋放,在總共新增的 1.25 億美元供應量中,farmers 們只申領了 3000 萬美元,選擇將其餘代幣鎖定。

鑑於 farmers 們在過去幾個月裡一直是邊緣賣家,當他們停止拋售時會發生什麼呢?價格已經在 0.2 美元找到了自然底部,現在正在 0.26 美元形成高點和低點。

從現在到 2025 年 4 月,唯一額外的通膨將來自剩餘的約 3 億枚 farmers 獎勵代幣流入市場,但按 0.28 美元計算,這每天解鎖的金額僅為約 45 萬美元(不到日交易量的 1%)。為了更直觀地理解這一點,儘管 TAO 面臨著每天 400 萬至 500 萬美元的通膨壓力,但在過去一個月裡其價格仍然上漲了 250%。

這裡的重點是,當條件成熟時,通膨解鎖在代幣重新評級上漲的過程中通常並不重要。2025 年 4 月之後,團隊 /VC 將開始解鎖代幣,因此這給了我們大約 6 個月的時間來驗證上述觀點。

夢想有多大?

儘管 ENA 是本週期內唯一具有明確 PMF 的主要新產品,但在 Coingecko 上它甚至未能躋身前 100 名。從技術分析的角度來看,ENA 的高頻交易圖表看起來極為清晰。考慮到基本面的推動因素和通膨壓力的減輕,我預見 ENA 將重新收復 1 美元的水平。

即便如此,ENA 的市值也還不到 WIF 的高度,而只是與 POPCAT 最近 15 億美元的流通市值高峰相當。

展望未來,Ethena 擁有將 USDe 擴展套件到數十億乃至數百億美元規模的堅實基礎。隨著加密貨幣穩定幣因國際跨境支付而獲得更多市場份額,最終達到一兆美元也並非不可能。

屆時,如果 ENA 未能躋身前 20 名代幣之列,我將會感到驚訝,因為 ENA 是面向加密貨幣市場中最大領域的最佳產品。

我們何時能達到這一目標尚不得而知,但 Ethena 是我對本週期內加密貨幣下一個偉大夢想的押注。

一如既往,以上內容均不應被視為財務建議,請自行深入研究(DYOR)。

我當然也是這枚代幣的長期持有者,但如果後續資料與上述觀點相悖,我可能會改變立場。

📍相關報導📍

DeFi教父Andre Cronje開嗆「Layer2沒用」:只是浪費錢做重複的事

全球進入貨幣寬鬆週期,AAVE 能引領 DeFi 復興嗎?

回顧 DeFi Summer 輝煌史:2.0 版即將引爆新一輪牛市?